Chứng khoán Rồng Việt (VDSC) vừa công bố báo cáo phân tích ngành ngân hàng nhận định dịch Covid-19 khiến thu nhập dịch vụ của các tổ chức tín dụng (TCTD) tăng chậm thậm chí thu hẹp. Trong nửa đầu năm 2020, tăng trưởng thu nhập dịch vụ tại các ngân hàng niêm yết yếu đi đáng kể, khi chỉ đạt 9,9% so với cùng kỳ (thấp hơn nhiều so với 42,1% trong 6 tháng 2019), với tỷ trọng đóng góp vào tổng thu nhập hoạt động không đổi so với cùng kỳ, ở mức 10,6%.

Theo VDSC, có 3 nguyên nhân chính. Thứ nhất là cầu tín dụng suy yếu trong nửa đầu năm đã tác động chéo đến các dịch vụ ngân hàng, đặc biệt là phí bảo hiểm, tài trợ thương mại và thu nhập ngoại hối. Thứ hai là ngân hàng miễn giảm phí dịch vụ khiến phí thanh toán ròng giảm tốc. Và thứ ba là sự sụt giảm lưu lượng khách hàng giao dịch tại quầy.

Phần lớn các ngân hàng trong danh sách VDSC theo dõi đạt tăng trưởng phí dịch vụ ở mức thấp, dưới 10% so với cùng kỳ. Techcombank và VPBank nhờ cơ cấu phí dịch vụ đa dạng vẫn giữ được tăng trưởng thu nhập phí 6 tháng đầu năm trên 40% so với cùng kỳ năm trước.

Dù vậy, VDSC cho rằng mảng dịch vụ của các ngân hàng vẫn có tiềm năng lớn trong dài hạn nhờ xu hướng tăng số lượng thẻ và tài khoản và bancassurance. Đồng thời, cơ cấu thu phí dịch vụ cũng được kỳ vọng sẽ đa dạng hóa hơn nữa bởi các dịch vụ như bảo lãnh, trái phiếu và môi giới.

Thu nhập phí thanh toán và phí thẻ được kỳ vọng sẽ duy trì đà tăng do xu hướng khuyến khích thanh toán không dùng tiền mặt và định hướng của các ngân hàng tập trung vào mảng bán lẻ và đầu tư vào chuyển đổi số.

Tổng số lượng thẻ đang lưu hành và số lượng tài khoản thẻ tại các ngân hàng vẫn có xu hướng tăng trong các năm trở lại đây, tuy nhiên tốc độ đang chậm lại.

Theo số liệu của Hội thẻ ngân hàng Việt Nam, tổng lượng thẻ đang lưu hành đến ngày 31/12/2019 là gần 103 triệu đơn vị, trong đó có 91,3 triệu thẻ ghi nợ (88,7%), 6,7 triệu thẻ trả trước (6,5%) và 4,9 triệu thẻ tín dụng (4,7%). Dẫn đầu về thị phần thẻ vẫn là các ngân hàng quốc doanh. Một số ngân hàng đang tập trung đẩy mạnh phát hành mới, như Agribank, Techcombank, ACB, VPB, MSB và TPBank.

Bên cạnh đó, xu hướng khuyến khích thanh toán không dùng tiền mặt cũng tạo ra tăng trưởng giao dịch thanh toán nội địa qua các kênh thẻ, chuyển khoản và nhờ thu cả về số lượng và giá trị giao dịch. Đây sẽ là động lực tăng trưởng cho phí thanh toán và phí thẻ, vốn là hai nguồn đóng góp truyền thống vào phí dịch vụ của các ngân hàng.

Theo VDSC, phí bancassurance dự kiến tiếp tục là động lực tăng trưởng nhờ xu hướng tăng tỷ lệ người tham gia bảo hiểm và tỷ trọng kênh bancassurance trong tổng thu nhập phí bảo hiểm (đặc biệt là mảng nhân thọ).

Theo thống kê của Hiệp hội Bảo hiểm Việt Nam (IAV), tổng doanh thu phí bảo hiểm nhân thọ gốc 6 tháng đầu năm 2020 đạt 55.953 tỷ đồng, tăng 19% so với cùng kỳ. Mức tăng trưởng này thấp hơn tốc độ tăng 25-32% trong 7 năm liên tiếp gần đây, do ảnh hưởng của Covid-19 và sự thay đổi chiến lược của một số doanh nghiệp đầu ngành. Tuy vậy, VDSC nhận thấy tăng trưởng đã có dấu hiệu hồi phục từ mức 17% của 4 tháng đầu năm.

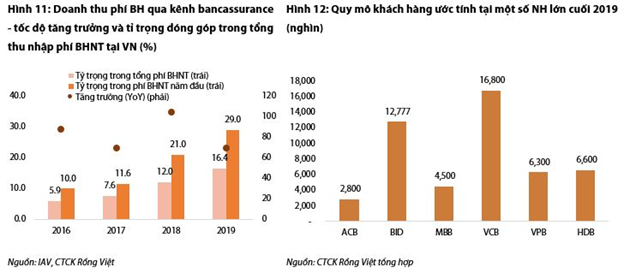

Trong đó, kênh bancassurance đóng góp 16,4% vào tổng doanh thu phí bảo hiểm nhân thọ năm 2019, so với mức 5,9% của năm 2016. Đáng lưu ý, xu hướng chuyển dịch sang phân phối qua kênh banca đang trở nên rõ ràng hơn trong mảng nhân thọ khi tỷ trọng đóng góp của kênh này trong tổng doanh thu phí bảo hiểm mới năm 2019 đạt 29%, tăng nhanh từ mức 10% của năm 2016.

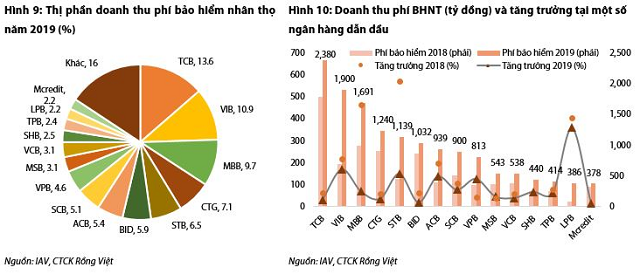

Techcombank, VIB và MB lần lượt là ba ngân hàng dẫn đầu về doanh thu phí bảo hiểm nhân thọ trong ngành. Dù vậy, VDSC dự kiến miếng bánh thị phần sẽ tiếp tục được phân chia lại khi nhiều ngân hàng mới với uy tín và quy mô khách hàng lớn cũng sẽ tham gia tích cực hơn vào hoạt động này.

Xu hướng tăng trưởng cao đang thuộc về VIB, Sacombank, ACB và VPBank. Đặc biệt, Vietcombank, ACB được kỳ vọng sẽ mở rộng thị phần phân phối bancassurance mạnh nhờ các thỏa thuận hợp tác bảo hiểm mới ký kết, được hỗ trợ bởi tệp khách hàng lớn và trung thành.

VDSC kỳ vọng rằng Vietcombank, với việc bắt đầu triển khai hợp tác độc quyền với FWD từ tháng 4, sẽ ghi nhận đóng góp rõ hơn từ phân phối bảo hiểm trong nửa cuối năm và về lâu dài, ngân hàng sẽ vươn lên thành ngân hàng phân phối bancassurance hàng đầu nhờ uy tín và quy mô khách hàng lớn nhất trong số các ngân hàng niêm yết. CTCK kỳ vọng tăng trưởng thu nhập dịch vụ của 9 ngân hàng có thể bật trở lại 25% trong năm 2021 từ mức dự phóng 12% của năm 2020.

Bancassurance là mối quan hệ giữa ngân hàng và công ty bảo hiểm nhằm mục đích cung cấp các sản phẩm bảo hiểm hoặc lợi ích bảo hiểm cho khách hàng của ngân hàng. Trong quan hệ đối tác này, nhân viên ngân hàng và giao dịch viên trở thành điểm bán hàng và điểm liên lạc cho khách hàng. Nhân viên ngân hàng được tư vấn và hỗ trợ bởi công ty bảo hiểm thông qua thông tin sản phẩm bán buôn, các chiến dịch tiếp thị và đào tạo bán hàng. Ngân hàng và công ty bảo hiểm chia sẻ hoa hồng. Chính sách bảo hiểm được các công ty bảo hiểm xử lý và quản lý.

Sự sắp xếp hợp tác này có thể mang lại lợi nhuận cho cả hai công ty. Các ngân hàng có thể kiếm thêm doanh thu bằng cách bán các sản phẩm bảo hiểm, trong khi các công ty bảo hiểm có thể mở rộng cơ sở khách hàng của họ mà không phải mở rộng lực lượng bán hàng hoặc trả hoa hồng cho các đại lý bảo hiểm hoặc môi giới. Bancassurance đã được chứng minh là một kênh phân phối hiệu quả ở một số quốc gia ở Châu Âu, Châu Mỹ Latinh, Châu Á và Úc.

Gia Khánh