Kiến nghị NHNN nới room tín dụng thêm 1-2%

Đứng trước tình trạng nhiều doanh nghiệp BĐS kiệt sức, cạn vốn, có nguy cơ rơi vào tình trạng phá sản, Hiệp hội Bất động sản TP.HCM (HoREA) đã có động thái kiến nghị Ngân hàng Nhà nước (NHNN) nới room tín dụng thêm 1-2%.

Theo các chuyên gia kinh tế, phương án nới room tín dụng không phải là không thể. TS. Lê Xuân Nghĩa, thành viên Hội đồng Tư vấn chính sách tài chính - tiền tệ quốc gia cho rằng, việc nới tín dụng thêm 1-2% nữa sẽ giúp nền kinh tế ấm nóng trở lại, thay vì bế tắc như hiện nay.

“Lượng vốn bơm thêm ra có thể không quá lớn, song nếu quay vòng nhiều lần, sẽ làm thị trường ấm nóng trở lại. Tất nhiên, việc bơm vốn sẽ phải đồng thời với giám sát dòng vốn bơm đúng địa chỉ”, TS. Nghĩa kiến nghị.

|

| Ông Nguyễn Quang Thuân - Chủ tịch FiinGroup. |

Ông Nguyễn Quang Thuân, Chủ tịch FiinGroup cũng cho rằng: “Ngân hàng giải ngân đến đâu, thu nợ đến đó. Làm được như vậy thì rủi ro ngân hàng thấp hơn và kiểm soát được thu nợ và tránh rủi ro từ việc chủ đầu tư mang tiền đi thực hiện dự án khác hoặc mục đích khác. Để thực hiện điều này, NHNN nên có hướng dẫn tiêu chí về đối tượng là người mua nhà để tránh đầu cơ”.

Mặc dù vậy, trong bối cảnh rất nhiều ngân hàng có sở hữu chéo phức tạp, nhiều ông chủ ngân hàng có mối liên hệ mật thiết với các doanh nghiệp BĐS hoặc biến doanh nghiệp BĐS thành sân sau như hiện nay, thì việc đảm bảo dòng vốn chảy đúng địa chỉ là một thách thức với cơ quan quản lý.

Đặt trong bối cảnh thanh khoản hệ thống hiện nay, khả năng NHNN nới room tín dụng rất khó xảy ra. Hơn nữa, thị trường BĐS đang dựa quá lớn vào tín dụng ngân hàng, nên việc giải cứu thị trường, nếu có, cũng sẽ không phải bắt đầu bằng cách bơm tín dụng.

|

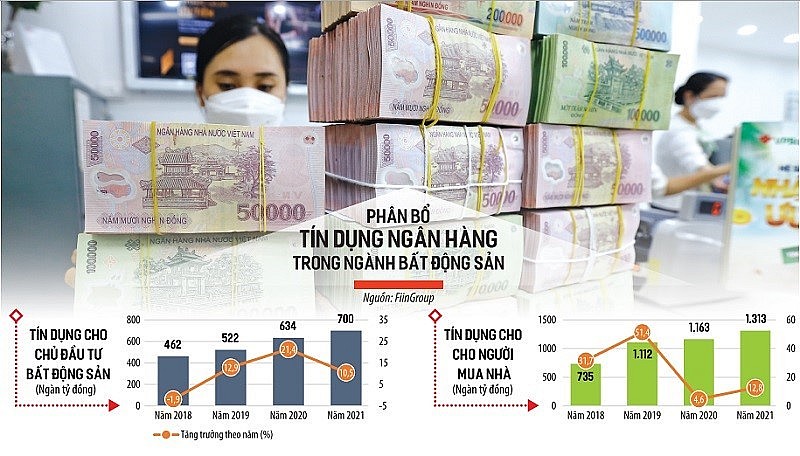

| Việc nới tín dụng thêm 1-2% vừa giúp nền kinh tế ấm nóng trở lại, vừa giúp nhà đầu tư bất động sản thêm cơ hội tiếp cận tín dụng ngân hàng. Ảnh: Đức Thanh. Đồ họa: Đan Nguyễn |

Bất động sản không còn được ưu tiên cấp vốn

Thiếu vốn hiện nay không phải chỉ là câu chuyện của riêng ngành BĐS, mà của toàn nền kinh tế, bao gồm cả các doanh nghiệp sản xuất. Trong 10 tháng đầu năm, tín dụng tăng trên 11%, nhưng huy động vốn chỉ tăng hơn 4%. Chính vì vậy, ngay cả khi tín dụng được nới nhẹ, thì BĐS cũng không phải là lĩnh vực được ưu tiên cấp vốn.

Tình trạng khan vốn cục bộ đã diễn ra tại một số ngân hàng nhỏ. Các ngân hàng này đang phải huy động vốn hoặc thu hồi vốn bằng cách xiết chặt dòng tiền, không giải ngân cho vay để bù đắp thanh khoản cho những khoản giải ngân trước đó, nên khó tính đến cấp tín dụng mới. Với tình trạng thanh khoản hiện nay, nới room tín dụng là rất rủi ro cho an toàn của hệ thống. nhiều ngân hàng giữ chân khách hàng bằng cách hoàn tất hồ sơ vay tín dụng của khách hàng trước và nằm chờ giải ngân.

Anh Đ.V.H (Thanh Trì) cho biết, anh mua 1 cư hộ chung cư nằm trên địa bàn huyện thanh trì với giá gần 3 tỷ, cách đây 1 tháng anh có làm thủ tục vay ngân hàng và thế chấp bằng chính hợp căn hộ đó. Tuy nhiên, cán bộ tín dụng của ngân hàng nói rằng hiện tại chỉ có thể hoàn tất hồ sơ vay cho anh, sau đó anh phải chờ cho đến khi ngân hàng được nới thêm tín dụng.

Như vậy, hiện nay bản thân nhiều ngân hàng cũng đang cạn nguồn tiền giải ngân, nếu không được nới room tín dụng, không thu hồi được nợ thì không chỉ doanh nghiệp BĐS mà đến người mua BĐS cũng gặp khó khăn. Mặc dù NHNN luôn khẳng định khuyến khích tín dụng cho vay mua nhà ở xã hội, nhà ở thu nhập thấp, song thực tế, tín dụng BĐS hiện nay lại chủ yếu chảy vào phân khúc nhà ở cho người giàu.

Vì vậy, việc nới room để giải cứu thị trường BĐS tiền có về đúng địa chỉ hay không là thách thức không nhỏ với cơ quan quản lý. Còn nếu không kiểm soát được ngân hàng có mạo hiểm nới room tín dụng theo kiến nghị?

|

| Để vượt qua khủng hoảng doanh nghiệp phải tự tái cấu trúc không thể trông chờ vào tín dụng ngân hàng hay trái phiếu doanh nghiệp. |

Theo Thống đốc NHNN Nguyễn Thị Hồng, tín dụng BĐS tiềm ẩn nhiều rủi ro, bởi nhu cầu vay chủ yếu là trung, dài hạn, số tiền lớn, trong khi đặc tính huy động của ngân hàng là vốn ngắn hạn, nên "không điều tiết tốt, ngân hàng sẽ đối diện với rủi ro thanh khoản". Chưa kể, ưu tiên của chính sách tiền tệ giai đoạn hiện nay là kiểm soát lạm phát, đảm bảo an toàn vốn cho các tổ chức tín dụng. Vì thế, điều hành tín dụng cho BĐS phải cân nhắc, thận trọng.

Dư nợ tín dụng BĐS tới cuối tháng 8/2022 đạt 777.235 tỷ đồng, giảm 7.340 tỷ đồng so với trước đó 2 tháng, song vẫn chiếm tới 21% tổng dư nợ toàn nền kinh tế.

Một số chuyên gia cho rằng, bơm thêm 1-2% room tín dụng để thị trường BĐS có thêm oxy là hoàn toàn khả thi nếu vốn được bơm đúng địa chỉ. Dù vậy, khả năng này rất khó xảy ra.

“Nếu tiếp tục rót tiền cứu BĐS, giá nhà, thì giá đất sẽ còn tăng đến đâu? Việc Đất Thủ Thiêm trúng thầu 2,44 tỷ đồng/m2 là giọt nước tràn ly, nếu tiếp tục giải cứu BĐS bằng cách bơm tiền vào, thì giá đất sẽ còn tăng. Vậy cứu doanh nghiệp bất động sản, ai sẽ giải cứu những người có nhu cầu mua nhà ở thực?”, lãnh đạo một ngân hàng đặt câu hỏi.

Trong khi đó, dù tán thành quan điểm nới nhẹ room tín dụng để tạo đòn bẩy phục hồi kinh tế năm sau, song TS. Lê Xuân Nghĩa cho rằng, riêng với BĐS, biện pháp ưu tiên vẫn là doanh nghiệp phải bán tài sản, tái cấu trúc để tự giải quyết thanh khoản.

TS. Lê Xuân Nghĩa cho rằng, NHNN, Bộ Tài chính, Bộ Xây dựng cần vào cuộc, rà soát để nắm bắt bắt danh sách các doanh nghiệp có nguy cơ xảy ra khủng hoảng thanh khoản và yêu cầu các đơn vị này đưa ra phương án tái cơ cấu với sự giám sát chặt chẽ của Chính phủ. Việc tái cơ cấu các tập đoàn này nhằm ngăn sở hữu chéo lan rộng, song nguồn lực vẫn chủ yếu dựa vào tài sản của tập đoàn, không phải từ nguồn lực ngân sách.

Nói cách khác, để giải quyết khủng hoảng thanh khoản hiện nay, doanh nghiệp BĐS phải chấp nhận chịu đau để tái cấu trúc, đưa BĐS dần về với giá trị thực,

Như vậy, trong giai đoạn này khó có thể trông chờ vào nguồn lực ngân hàng hay trái phiếu doanh nghiệp. Doanh nghiệp BĐS phải chấp nhận rủi ro, nén nỗi đau nhằm tái cấu trúc đưa BĐS về với giá trị thực, từ đó huy động vốn bằng cách hút nhà đầu tư nhỏ lẻ duy trì nguồn vốn vượt qua giai đoạn khủng hoảng chờ thời cơ mới.